Europa și-a stabilit ca obiectiv ambițios să furnizeze toate bateriile pentru mașinile electrice din regiune până în 2025, iar pentru asta a alocat ajutoare de stat de miliarde de euro pentru a atrage investiții pe lanțul de furnizare pentru baterii. Începem să vedem rezultatele acestor eforturi.

Cecilia L’Ecluse, analist Bloomberg

La prima vedere, obiectivul de mai sus pare o utopie dacă analizăm situația actuală de pe piața producătorilor de baterii Li-Ion pentru mașini electrice. În prezent, China găzduiește 80% din capacitatea globală de producție pentru bateriile Li-Ion ale mașinilor electrice, iar în următorii 5 ani această capacitate va crește de peste două ori, la mai mult de 2 TWh.

Cu toate acestea, Uniunea Europeană a declanșat deja un amplu program al cărui scop final este să acopere întreaga cerere de baterii pentru mașini electrice prin producție proprie. Totul a început în 2017, atunci când a fost înființată Alianța Europeană pentru Baterii (European Battery Alliance), o asociație din care fac parte autoritățile naționale din Uniunea Europeană, institute de cercetare și producători de pe lanțul de furnizare al bateriilor.

În ultimul an, activitatea asociației a devenit însă mult mai intensă. Pe de o parte, criza semiconductorilor care afectează producția și vânzările de mașini noi au convins Europa că are nevoie de propriile unități de producție, indiferent că vorbim despre semiconductori sau baterii Li-Ion. Pe de altă parte, războiul declanșat de Rusia în Ucraina determină Europa să caute noi surse pentru materii prime și, în același timp, generează numeroase speculații despre interesele economice și politice ale Chinei de a favoriza o relație comercială cu Rusia în detrimentul Uniunii Europene și Statelor Unite.

Acest ultim aspect este esențial acum în contextul cotei de piață de 80% pe care o are China în privința producției de baterii pentru mașini electrice.

Ce uzine de baterii Li-Ion există acum în Europa?

Pe silențios dar de neoprit, electrificarea a luat pe sus lumea mobilității, cu avantaje evidente: o mașină electrică nu poluează, poate fi încărcată acum cu ușurință, presupune costuri reduse de întreținere și facilități fiscale. Misiunea PPC Blue este de accelera tranziția energetică în transport și construiește infrastructura de mobilitate în toată lumea.

Descoperă aici stațiile de încărcare potrivite pentru tine și mașina ta, acasă, la birou sau în tranzit.

Potrivit raportului “Global Lithium-Ion Battery Supply Chain Ranking” realizat anual de Bloomberg, cei mai importanți producători de baterii pentru mașini electrice sunt, în ordinea capacității, China, Coreea de Sud, Japonia și Statele Unite. Primele țări europene apar abia de la poziția a cincea în jos: Polonia, Ungaria și Germania.

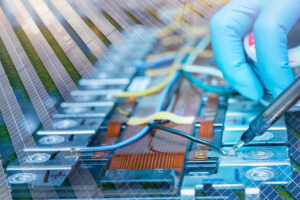

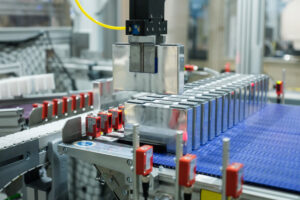

Fiecare uzină de baterii de acest fel este cunoscută mai simplu la nivel internațional drept Gigafactory, un termen adoptat rapid ca urmare a faptului că o fabrică de baterii Li-Ion are o capacitate anuală de producție exprimată în Gigawați-oră (GWh).

Ce înseamnă însă că o uzină produce, de exemplu, 1 GWh de baterii pe an? Dacă presupunem că o anumită uzină produce acumulatori de 100 kWh pentru un anumit model electric, asta înseamnă că fabrica respectivă produce anual baterii pentru echiparea a 10.000 de mașini electrice. Evident, capacitatea unei baterii depinde de cerințele formulate de producătorii de mașini, care caută compromisul ideal între autonomie, masă și performanțe, motiv pentru care nu vei găsi prea des estimări legate de numărul efectiv de baterii realizate într-o anumită uzină.

Printre puținele uzine de baterii Li-Ion existente în prezent în Europa se numără unitatea de 15 GWh dezvoltată în Polonia de LG Energy Solutions (o divizie LG Chem), unitate aflată în plin proces major de extindere până la o capacitate de 65 GWh, dar și unitatea dezvoltată de Samsung SDI în Ungaria, cu o capacitate de producție de 2.5 GWh la inaugurarea din 2017.

Între timp, deși reprezintă “motorul” economiei europene, Germania s-a urnit greu din loc, iar când s-a urnit a făcut-o cu pași extrem de mici. QuantumScape, o companie americană care îi are printre investitori pe Volkswagen, dar și pe Bill Gates, deține în Salzgitter o uzină cu capacitatea de 1 GWh, în timp ce conaționalii lor de la Microvast operează o fabrică de 1.5 GWh în Brandenburg. Elvețienii de la Blackstone Resources au dus experimentele la un nivel și mai extrem prin inaugurarea unei uzine cu o capacitate de numai 500 MWh în Sajonia. Nici nu poți să-i spui Gigafactory, cum ar veni.

Mă simt deja tras de mânecă și aud șoapte în urechi. Tesla! Tesla! Tesla! Nu, n-am uitat de Tesla. După numeroase amânări și în mijlocul unor controverse legate de mediu, producătorul american a inaugurat spre finalul lunii martie noua uzină construită în apropiere de Berlin. Va avea o capacitate de producție de 500.000 de unități Model Y pe an, dar mai important pentru subiectul nostru este că va produce și bateriile pentru acest model. Oficial se știe de o capacitate de producție de 40 GWh, unele surse afirmă că numărul real este de 50 GWh, în timp ce Elon Musk a plusat în stitlul caracteristic la 100 GWh “în prima fază” și “poate, mai târziu”, la 200 GWh.

Indiferent pe cine crezi și din ce unghi alegi să privești problema, un lucru este cert: comparativ cu uzinele de baterii existente în prezent, Tesla Gigafactory joacă în altă liga europeană.

Grupul Volkswagen și Stellantis calcă pe urmele Tesla

Vestea bună este însă că, pe cât de mare pare Tesla Gigafactory din Berlin în prezent, pe atât de banală va fi în peisajul european într-un interval de numai câțiva ani.

Și asta pentru că în prezent există peste 30 de proiecte pentru construirea unor fabrici de baterii Li-Ion pentru mașini electrice pe continentul european. Interesant este însă că, cel puțin până în prezent, doar doi mari constructori auto vor să calce pe urmele Tesla prin propriile uzine de baterii.

Este vorba în primul rând de Grupul Volkswagen, care de la sfârșitul anului trecut are o companie europeană separată care se ocupă strict de acest obiect de activitate. În total, Grupul Volkswagen vrea să construiască 6 fabrici de baterii până în anul 2030. Prima dintre ele va fi inaugurată în 2025 în Salzgitter (Germania) și va avea inițial o capacitate de 20 GWh, care va fi dublată la 40 GWh pe parcursul timpului. Aceasta uzină va furniza celule de baterii pentru modelele de volum din cadrul Grupului.

O altă uzină va fi construită la Barcelona sub patronajul mărcii Seat, în timp ce pentru alte trei fabrici nu au fost încă stabilite localitățile exacte, însă Grupul menționează că acestea vor fi amplasate în Estul Europei, o decizie urmând să fie luată în prima jumătate a acestui an.

În fine, cea de-a șasea uzină Volkswagen este deja construită și este realizată, de fapt, de start-up-ul suedez Northvolt, la care Grupul german deține 20% dintre acțiuni. Uzina este amplasată în localitatea suedeză Skellefteå, iar primele celule de baterii au fost deja realizate în luna decembrie. De altfel, Northvolt se mândrește că aceasta este prima uzină care produce baterii asamblate integral de o companie europeană, iar capacitatea inițială de producție este de 32 GWh. Primele baterii urmează să fie livrate în acest an, iar printre clienți se numără modelele premium vândute de Grupul Volkswagen.

Și pentru că tot am adus vorba despre Northvolt, suedezii au anunțat deja planuri pentru alte două uzine de baterii: una în regiunea suedeză Borlänge, care va ajunge până la 100 GWh în stadiul final, și una în Germania de până la 60 GWh.

Celălalt mare constructor care planifică astfel de investiții este Stellantis, care reunește nu mai puțin de 13 branduri, inclusiv Peugeot, Citroen sau Fiat. Pentru astfel de proiecte, Stellantis a înființat compania Automotive Cells Company, pe care o deține în coproprietate cu TotalEnergies/Saft și în care va fi cooptat ca acționar și Mercedes Group. Primul pas este ca actuala uzină de la Termoli să fie convertită într-una capabilă să producă baterii cu o capacitate totală de până la 120 GWh de baterii pe an cel târziu în 2030.

Asaltul Asiei în Europa

În acest context, producătorii asiatici de baterii s-au regrupat rapid și, pentru a nu pierde treptat din clienții europeni, au decis la rândul lor să realizeze o serie de investiții de amploare în Europa, în special în țările din centrul continentului.

Chinezii de la CATL, care reprezintă cel mai mare producător de baterii pentru industria auto din lume, vor finaliza în acest an o uzină de 14 GWh la Erfurt (Germania), care va fi extinsă ulterior până la 24 GWh. La rândul lor, sud-coreenii de la SK Innovation mizează puternic pe Ungaria prin intermediul a două uzine: la Komarom cu 10 GWh din 2022 și la Ivancsa cu 30 GWh din 2028. Tot aici, Samsung SDI planifică creșterea capacității uzinei de la God de la 2.5 GWh la 15 GWh.

Pe de altă parte, pe lângă constructorii auto și producătorii tradiționali din acest domeniu, business-ul de baterii pentru mașini electrice a stârnit atracție și pentru numeroși jucători mai mici din domeniu. Iar dacă Northvolt s-a asociat cu Volkswagen, alții mizează mai degrabă pe independență, lucru care se traduce însă și prin capacități mai mici de producție.

Iată doar câteva exemple: norvegienii de la Beyonder pregătesc o uzină de 10 GWh în Rogaland pentru 2024, concomitent cu o serie de investiții în dezvoltarea unei baterii care să folosească rumeguș. Conaționalii de la Morrow vor produce la Agder (Norvegia) 8 GWh de baterii pe an începând de la sfârșitul anului 2026, în timp ce Freyr are un proiect asemănător la Mo i Rana (Norvegia) unde va produce până la 43 GWh în 2025 și până la 83 GWh (!) până în 2028. Tot în Norvegia va sosi la un moment dat și Panasonic, însă japonezii nu au oferit încă detalii despre capacități de producție sau anul de start.

Gata, promit că am terminat cu proiectele suedeze și norvegiene, așa că îți propun să revenim mai aproape de țara noastră. La Bratislava, InoBat promite o capacitate inițială de 1 GWh în 2024 și alte două fabrici care vor fi construite ulterior, dintre care una în Germania.

Un alt proiect de mare anvergură se pregătește în Italia, acolo unde start-up-ul Italvolt își propune construcția unei uzinei cu o capacitate de 70 GWh, în timp ce chinezii de la Svolt au ca obiectiv o uzină de 20 GWh în Germania.

Trecem granița în Franța, acolo unde companiile locale Verkor și ACC planifică uzine de câte 16 GWh, în timp ce în Spania există de asemenea două proiecte minore de câte 2 GWh. Nu în ultimul rând, Marea Britanie este vizată de două proiecte de câte 10 GWh realizate de BritishVolt cu fonduri guvernamentale și de Amte Power, ambele cu finalizare în 2023.

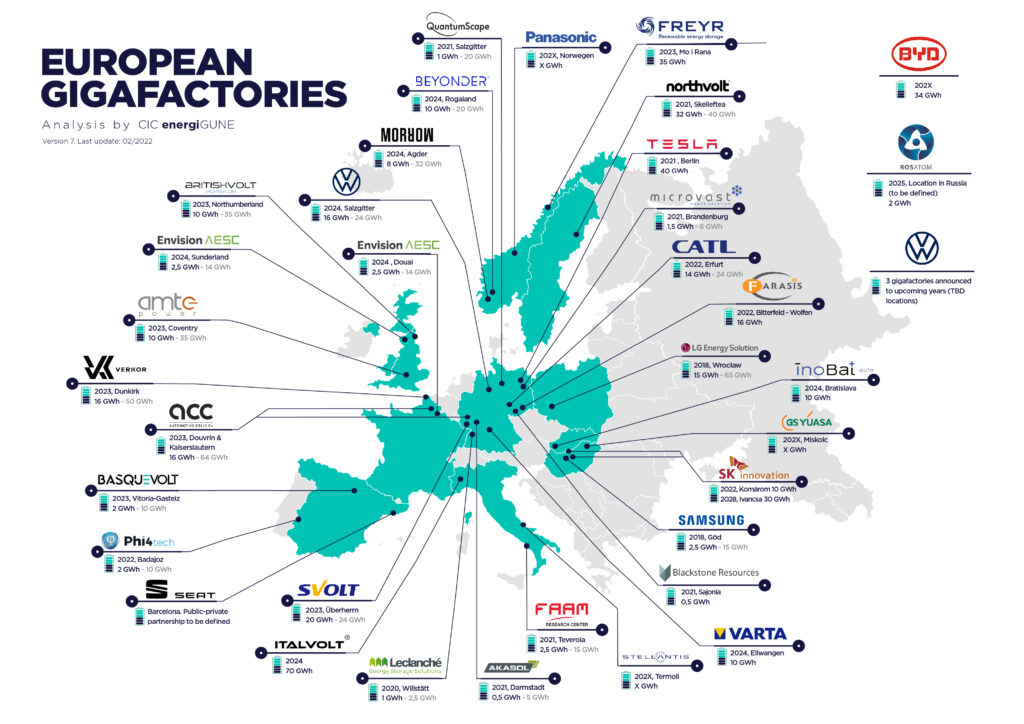

Știu însă că o imagine face cât o mie de cuvinte, așa că iată cum arată proiectele de dezvoltare de fabrici de baterii pentru mașini electrice. Infograficul este valabil pentru luna februarie 2022, iar de atunci au apărut o serie de actualizări menționate deja în rândurile de mai sus.

Așa cum observi, există cel puțin 10 țări europene în care vor fi construite astfel de uzine, însă România nu se numără printre ele. Totuși, la începutul lunii martie, autoritățile române au dezvăluit că au avut o întâlnire cu reprezentanții producătorului german Varta, care ar fi interesați să investească un miliard de euro în țara noastră într-un astfel de proiect.

Așa cum se întâmplă frecvent în astfel de cazuri, oficialii Varta nu au confirmat aceste discuții, cel mai probabil pentru a evita o speculă în privința prețurilor solicitate pentru terenul pe care ar urma să fie construită o astfel de fabrică.

Și totuși, de unde vine litiul?

La prima vedere probabil ești tentat să spui că este, iată, doar o chestiune de câțiva ani până când Europa își va asigura necesarul de baterii pentru mașini electrice din producție proprie. Ceea ce este corect.

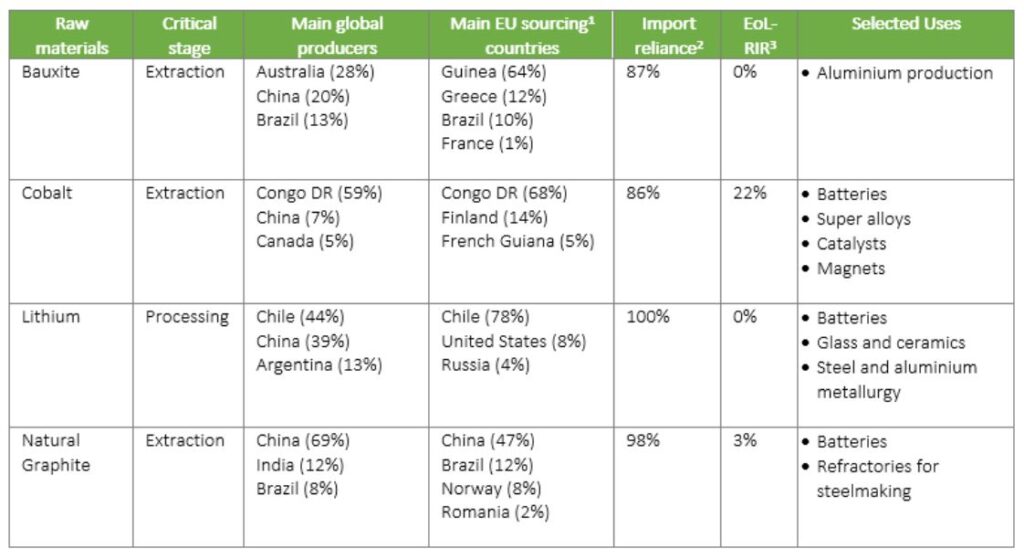

Totuși, materiile prime pentru producția de baterii provin din cu totul alte surse. Cele mai importante dintre acestea sunt litiul, grafitul, cobaltul și bauxita. Toate joacă un rol esențial pentru producția de baterii și toate provin, în cea mai mare parte, din afara Europei.

Conștientă de semnificația materiilor prime, Uniunea Europeană a lansat în 2011 o listă de materii prime considerate critice. Lista este actualizată o dată la trei ani, iar în prezent pe această listă figurează toate cele patru materii prime menționate mai sus.

Potrivit datelor furnizate de Comisia Europeană pentru anul 2020, 78% din cantitatea de litiu necesară Europei provine din Chile, 59% din grafit provine din China și Brazilia, 68% din cobalt este importat din Congo, iar 64% din bauxită are ca țara de proveniență Guineea.

De asemenea, ca urmare a înlocuirii treptate a mașinilor cu motoare termice cu mașini electrice, Uniunea Europeană estimează că până în 2030 cererea de litiu va crește de 18 ori, iar cererea de cobalt de 5 ori.

Pe baza acestor date, Uniunea Europeană și-a propus reducerea semnificativă a dependenței de alte țări în privința surselor de aprovizionare cu materii prime, dar pe hârtie lucrurile nu sunt deloc roz. Potrivit datelor oficiale din urmă cu câțiva ani, rezervele globale de litiu sunt estimate la 14 milioane de tone, dintre care 8 milioane se află în Chile, 2.7 milioane se găsesc în Australia, 2 milioane în Argentina și un milion în China. Practic, 97.8% din rezervele globale de litiu se află în aceste 4 state non-europene.

Totuși, mai multe țări europene au de asemenea rezerve de litiu, care până de curând nu au fost studiate în amănunt, întrucât importul nu reprezenta o problemă economică sau geopolitică. Studiile realizate însă în ultimii ani au scos în evidență zăcăminte importante de litiu în Portugalia, Germania, Austria, Cehia, Spania și Finlanda. Dacă inițial se estima o rezervă totală de 2.2 milioane de tone, în prezent datele sugerează că Europa are rezerve de 5.5 milioane de tone de litiu. Pe baza acestor date, Uniunea își propune ca, până în 2025, să acopere 80% din necesarul de litiu din surse proprii. Rămâne însă de văzut dacă acest lucru va putea fi pus în practică, mai ales că necesita investiții semnificative în proiectele de extracție.

Cel mai avansat proiect este în Austria, acolo unde au început lucrările la un proiect numit Wolfsberg Lithium Project, scopul fiind ca producția efectivă de litiu să înceapă în 2023.

În privința celorlalte materii prime, țările europene nu figurează nici pe departe în topul statelor cu cele mai mari rezerve, indiferent că vorbim despre cobalt, nichel sau grafit.

Cuvântul cheie: reciclare

Pe lângă disponibilitatea redusă a materiilor prime, o altă problemă este generată de creșterea semnificativă a prețurilor: numai prețul litiului a crescut cu 750% între ianuarie 2021 și ianuarie 2022, în timp ce nichelul a ajuns temporar la un preț fabulos de 100.000 de dolari pe tonă pe bursa de la Londra.

În acest context, Uniunea Europeană a definitivat în luna martie 2022 un amplu proiect cu privire la reciclarea bateriilor, care urmează să fie discutat și aprobat în Parlamentul European.

În proiectul disponibil inclusiv în limba română în format PDF, Uniunea propune ca cel târziu în 2025 producătorii să recicleze minim 65% din masa totală a unei baterii Li-Ion, iar procentul ar urma să crească până la minim 70% în 2030.

De asemenea, cel târziu la 1 ianuarie 2026, prin procese specifice de reciclare, producătorii trebuie să recicleze 35% din litiul folosit într-o baterie Li-Ion și 90% din cantitatea de nichel, cobalt, cupru și plumb existentă într-o baterie. Ulterior, începând din 1 ianuarie 2030, aceste procente ar urma să crească la 75% în cazul litiului și la 95% în cazul celorlalte patru materii prime.

Astfel de performanțe în privința reciclării bateriilor vor aduce numeroase avantaje, printre care reducerea semnificativă a cantității de materii prime importate din afara blocului comunitar și, implicit, reducerea costurilor de achiziție, dar și o mai bună protecție a mediului înconjurător.

Iar companiile private se mișcă deja în această direcție. Suedezii de la Northvolt au inițiat un program de reciclare numit Revolt, iar în noiembrie 2021 au produs prima celulă de baterie Li-Ion cu nichel, cobalt și mangan integral reciclat de la alte baterii scoase din uz. Testele au demonstrat că performanțele celulei sunt similare cu cele ale unei baterii care folosește materii prime “proaspăt” recoltate. Pe termen lung, Northvolt își propune ca bateriile sale Li-Ion să aibă un conținut de 50% provenit din materiale reciclate până în 2030.

Nu în ultimul rând, Uniunea Europeană admite că în prezent forța de muncă nu este pregătită să producă și să recicleze baterii Li-Ion, ca urmare a faptului că până de curând nu au existat fabrici de acumulatori pentru mașini electrice. Totuși, în contextul numeroaselor proiecte anunțate și a obiectivelor ambițioase pentru reciclare, Uniunea Europeană a lansat Academia de Baterii, o instituție care va dezvolta programe de training pentru viitorii muncitori din uzinele de baterii pentru mașini electrice. Instituția estimează că 800.000 de angajați din industria auto vor avea nevoie de astfel de cursuri până în 2025 pentru a putea lucra în noile uzine de baterii din Europa.

Dacă toate aceste proiecte de uzine și obiective de reciclare vor fi puse în practică conform planurilor existente în prezent, există șanse ca industria auto europeană să iasă mai puternică din această perioadă complicată generată de criză semiconductorilor și războiul din Ucraina.

Iar marea speranță este că, de fapt, această strategie este doar una de adaptare la situația curentă până când pe piață vor apărea tehnologii mai eficiente, cum ar fi bateriile solid-state sau bateriile bazate pe sodiu.